煩雑な仮想通貨(暗号資産)の損益計算を自動化し、ミスなく効率的に確定申告や会計処理を進めたいと思っている税理士や経理担当の方へ。仮想通貨の税金計算ツールを導入するメリットや各サービスの機能、おすすめのサービスについて詳しく紹介します。

仮想通貨の税金計算ツールとは、複雑で難しい仮想通貨(暗号資産)の損益計算を自動化し、正確かつ効率的に確定申告や会計処理を進められるように支援するためのサービスです。

仮想通貨の取引で、20万円を超える利益が出た場合は確定申告が必要です。個人としての副業なら「雑所得」、法人であれば「事業所得」です。申告を行う際には、仮想通貨の取引記録(取引先・損益金額・必要経費)などをもとに、国税庁が定めた方法に則って譲渡益を計算しなければなりません。

国税庁のHPに設置された「仮想通貨の計算書(Excel)」などを利用して行うと便利ですが、膨大な量の取引を処理するには、それなりの知識や手間が必要です。申告を生業とする税理士の間でも、「複数の取引所・コインデータを取得・統合するのが大変」「転記ミスが起こりがち」などの課題が挙げられています。

これらの負担を大幅に削減できると注目されているのが、仮想通貨の税金計算ツールです。複数の仮想通貨取引所から取引履歴を自動で読み込み、損益を自動計算してくれるとあって、税理士の間でも利用が進んでいます。

本記事では仮想通貨の税金計算ツールについてメリット・機能だけでなく、記事後半にはおすすめのツールも紹介しています。今すぐツール選定に移りたい方はそちらをご覧ください。

(1)会計処理の効率化にも対応するタイプ→「クリプトリンク」「Gtax」

(2)確定申告支援業務の効率化にも対応するタイプ→「クリプタクト」

(3)確定申告の効率化に特化したタイプ→「Koinly」

仮想通貨の税金計算ツールの導入メリットとしては、主に以下の4つの導入メリットが挙げられます。

取引履歴やキャピタルゲイン・ロスなどの税務関連の情報を一元管理し、確定申告に必要な書類を簡単に作成できます。仮想通貨の取引の数が多い場合や、複数の取引所で取引している場合などは、税金の計算を手作業で集計するには非常に手間やコストがかかりますが、税金計算ツールを導入することでこれらの負担を軽減できます。

また税法に準拠し、税務調査に対応した上で、仮想通貨取引の損益計算を自動化できるため、確定申告の手作業を削減した上で、安心して仮想通貨を扱えるようになります。

2019年の法人税法改正により、以後に終了する事業年度の法人税を対象に暗号資産(仮想通貨)の投資や、保有している法人に対して会計処理で以下のような対応が必要になっています。

仮想通貨の税金計算ツールを導入すれば、上記に挙げたような会計処理にも簡単に対応できるようになります。各取引所の取引情報やウォレットの情報をアップロードするだけで、自動で収支計算を行い、取引内容に応じた仕訳データの作成も可能です。

更に、そのデータを主要な会計ソフトに連携できるので、手作業による人為的な計算ミスを減らし、日々の会計処理や決算書作成時の対応の効率化、正確な税務申告へとつなげられます。

税金計算ツールを導入することで、国内・海外の様々な取引所やコインに自動対応できるようになるため、より多くの仮想通貨への投資がしやすくなります。また、仮想通貨の取扱数が多くなっても、手間をかけずに一元管理できるようになるため、新たな投資への心理的ハードルが下がります。

ポートフォリオ機能によって、保有資産の残高、投資した仮想通貨の現在の価値、キャピタルゲイン・ロスなどをリアルタイムでチェック可能。自社の投資状況をより正確に把握できるようになります。

また、税金計算ツールには、未来の価格変動などを予測分析する機能が搭載されているものがあります。仮想通貨の価格変動や市場のトレンドなどを分析することでリスクマネジメントの向上も期待できます。

こちらでは、仮想通貨の税金計算ツールでできることを、大きく4つの機能をもとに解説します。

取引履歴をアップロードすることで税法に準拠した税金計算が自動化できます。移動平均法・総平均法どちらの計算にも対応しており、最新の法的規制や税制の変更に応じて、随時計算ロジックを自動改正することが可能です。

また、 「Koinly」のように、計算エラーをハイライトする機能を搭載したものも。取引データの中の問題を簡単に見つけられるようになり、税務調査に対するリスク低減も期待できます。

暗号資産の取引所やコインは、国内外に様々な種類があります。それぞれ、取引データのフォーマットも異なり、収支計算は煩雑になりがちです。手作業で複数の取引所に対応し続けることは現実的ではありません。

税金計算ツールを導入することで簡単かつ安全に膨大な取引所・コインの収支計算を自動化できるようになります。自動対応できる新しい取引所やコインも随時更新されています。また、複数の取引所やウォレットをまたいだ取引を一括管理できるため、取引履歴の収集方法や計算方法も統一化できます。

たとえば、「クリプタクト」では、多様な取引所、10,000種類以上のコインに対応しており、取引所とのAPI連携で取引履歴を簡単に取得可能です。また、 「Koinly」では、秘密鍵不要で、登録したすべての取引所のアカウント、ウォレット、ブロックチェーンアドレスなどからのデータを自動同期できるようになっています。

仮想通貨の税金計算ツールを使うことで、ブロックチェーントランザクション履歴を自動的に収集できるので、資産の変動や総額を算出することも容易になります。「Koinly」のように課税額と一緒に、ウォレット内と取引所アカウント内のすべてのコイン保有残高とポートフォリオを一括管理できるサービスもあります。

「クリプタクト」はコインの価格データを1分単位で取得。ポートフォリオ機能により、現在のポジションや保有資産の時価・簿価をリアルタイムで把握できます。今後の投資のシミュレーションも、財務状況の分析結果にもとづき、取引画面から簡単に行えます。

中央集権型の金融システムに代わる分散型の金融システムの構築を目指す取り組みとしてDeFi取引(分散型金融)というブロックチェーン取引があります。仮想通貨の税金計算ツールの中には、このDeFi取引に対応する機能を備えているサービスもあります。

たとえば、「クリプタクト」ではDeFi取引を自動で識別できる機能が搭載されています。また、 「Gtax」では、 DeFi取引データの登録が可能になっています。

仮想通貨の税金計算ツールでは、各社無料プランを提供しています。無料プランを試してから本格的に導入を検討する場合、無料プランと有料プランの違いが気になると思います。両者の主な違いは以下のようなものがあります。

本記事で紹介する各サービスの無料プランと有料プランの内容を一覧表にしましたので、有料化を検討する際の目安としてご参考にしてください。

| サービス名 | 無料プラン | 有料プラン |

|---|---|---|

| クリプトリンク |

|

|

| クリプタクト |

|

|

| Gtax |

|

|

| Koinly |

|

|

仮想通貨の税金計算ツールは、主に以下の3つのタイプに分けられます。

個人向けの確定申告から、法人会計まで、幅広い対象者に対応できるタイプです。各種帳簿の作成や、簿記処理なども自動化できるなど、法人の会計処理を効率化する機能が充実しています。仮想通貨の取引履歴を自動的に取り込み、損益計算や、キャピタルゲイン・ロスなどを自動的に算出する機能なども搭載されています。

税理士開発による「クリプトリンク」がこちらのタイプに該当。個人・法人・税理士向けに、それぞれのプランがあり、仮想通貨に強い税理士になるための、相互扶助組織「仮想通貨税務研究会」も運営。仮想通貨の税務の課題全般をサポートしてもらえます。

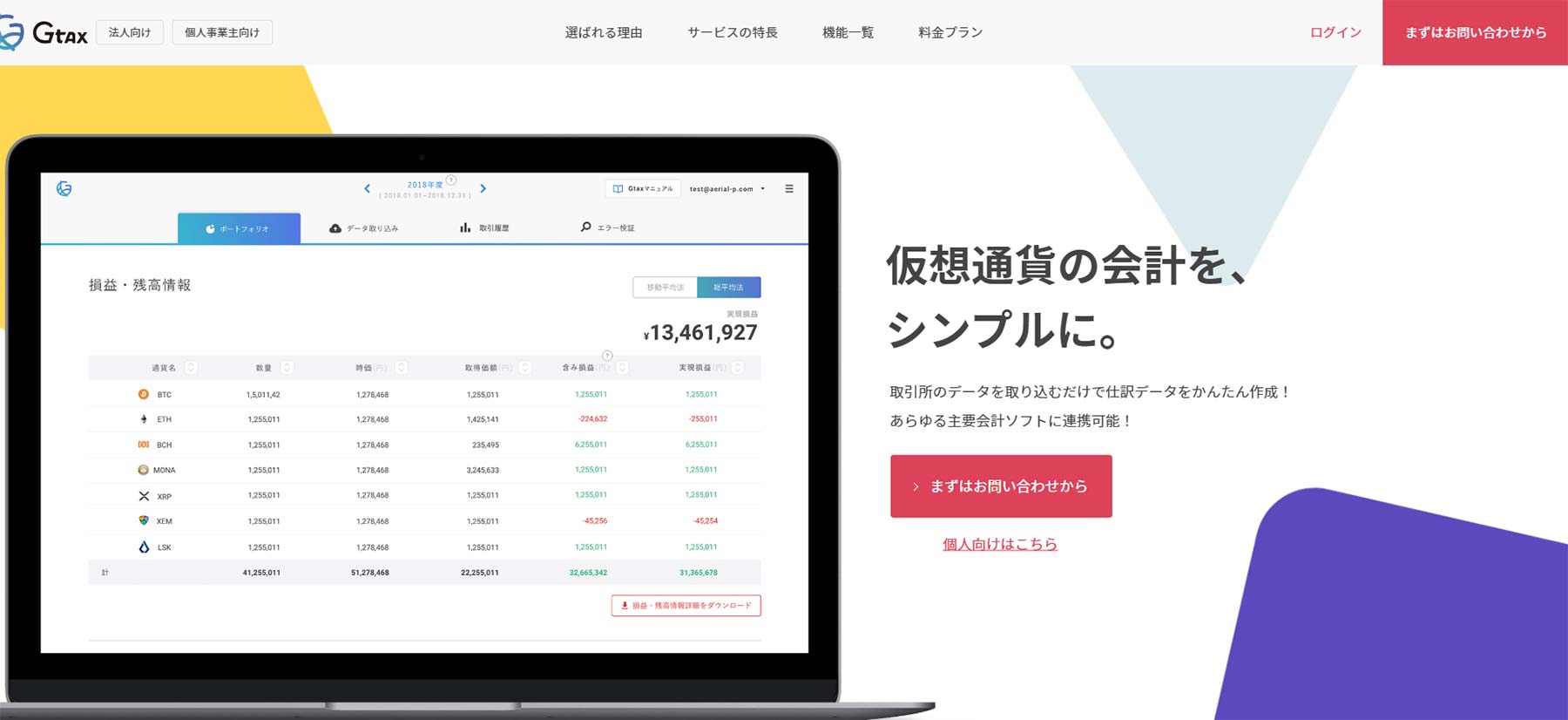

「Gtax」では、個人向けの基本機能に加えて、freee会計、マネーフォワード クラウド会計、弥生会計など、主要会計ソフトに対応した仕訳データを作成できる法人・個人事業主向けプランが用意されています。

個人向けの確定申告機能に加えて、クライアントの確定申告支援が行える税理士向けプランのあるタイプです。税理顧問先の一元管理や、顧客ニーズに合わせた計算のカスタマイズにも対応しています。

このタイプである「クリプタクト」では、個人向けのプランに加えて税理士向けプランが提供されています。

海外の取引所を中心に、レバレッジ取引、ステーキング、DeFiなど様々な取引を日常的に行う、個人(投資家)向けの機能に特化したタイプです。

「Koinly」がこちらのタイプに該当。海外サービスのため、国内取引所とのAPI連携の対応数はまだ少ないですが、ほとんどの機能を無料プランで使うことができ、ガイドやチュートリアルも充実しています。

(出所:クリプトリンク公式Webサイト)

暗号資産業務に精通した税理士と国内上場FinTech企業出身者が開発したツール。日本国内の税理士が開発に参加しているため、日本の確定申告に関する作業についてもきめ細やかに対応している。日本国内の主要な取引所はもちろんのこと、BinanceやPOLONIEXなどの海外取引所にも対応し、複数の取引所の収支計算が一括で行える。また、各取引所の取引情報やウォレットの情報をアップロードするだけで、仕訳データを自動で生成可能。

通常の売買だけでなく、ICO投資やマイニングでの収益にも対応しているほか、総平均法と移動平均法の2つの計算方法にも対応。加えて、取引所とAPI連携することで、取引所に所有している資産状況をリアルタイムで確認できるポートフォリオ機能を搭載。更に、不要・売れない暗号資産を0円で引き取るサービスを提供しており、含み損を抱えたままの暗号資産を処分することで税金対策としても効果的。

(出所:Gtax公式Webサイト)

暗号資産と税務会計に関するサービスを提供する国内ベンチャー企業が開発したツール。標準対応取引所は70以上で、そのほかにも標準対応以外の取引所、マイニング、ハードフォーク、エアドロップ、NFTなど様々な取引に対応している。財務・管理会計システムとして仮想通貨取引所も利用している、高度なセキュリティレベルも強み。

また、保有する仮想通貨の期首残高登録や、年度締め(年度切り替え)機能によって他ソフトからの移行も簡単。更に、移動平均法・総平均法どちらでも計算可能で、最新の税法に合わせて随時計算ロジックを自動改正できる機能を備える。その他にも、新機能としてDeFi取引データの登録が可能となる機能を搭載。法人向けプランでは、主要会計ソフトとの連携に対応し、取引所のデータを取り込むだけで簡単に仕訳データを作成できる。

(出所:クリプタクト公式Webサイト)

業界トップクラスの対応取引所数・コイン数を誇る、仮想通貨の損益自動計算ツール。損益計算を完了させると現在のポジションや保有資産の時価・簿価がリアルタイムに確認できるポートフォリオ機能を搭載。1分単位での価格データを採用している。

上級者向けのDeFi機能も特長の一つで、ウォレットアドレスを入力するだけで、すべての履歴を自動取り込みしてDeFi取引の見える化を実現。DeFi取引の解析することで取引内容の自動識別率も向上させている。個人情報保護に関する認定制度「JAPHIC」の認定を取得しており、2段階認証をはじめとした高度なセキュリティにより管理されている点も安心して利用できるポイント。

税理士向けプランでは、一つのアカウントで複数の顧客をまとめて管理でき、確定申告支援業務の効率化が図れる。仮想通貨の売買や交換のほか、ICOやハードフォーク、マイニング、エアドロップ、ステーキングなど、仮想通貨特有の取引種類も計算可能。

(出所:Koinly公式Webサイト)

ロンドンに本社を置く企業が提供する世界的にユーザー数の多いツール。海外の仮想通貨を多く取り扱う場合に候補となる。23,000以上の仮想通貨、400社以上の取引所に対応。Ethereum系ブロックチェーンの通貨やNFTを一括で管理できるMetaMaskをはじめ約100ウォレットにも対応。

約170のブロックチェーンと自動連携する機能、取引履歴が重複した場合は自動で削除される機能なども搭載されている。アメリカ、カナダ、イギリス、ドイツ、スウェーデンなど各国の税務レポート作成にも対応。無料プランでも取引数に関係なく無制限に取引履歴を取得できるのも魅力的。

仮想通貨は投資対象が多いほど、個人にとっては確定申告の負担が大きく、企業にとっては会計処理の対応コストがネックになります。

仮想通貨専用の税金計算ツールを活用すると、「確定申告の負担軽減」、「仮想通貨取引の会計処理の効率化」、「投資対象の拡大」、「資産管理の精度向上」というメリットがあります。

仮想通貨専用の税金計算ツールを選ぶ際は、次の3つのタイプのうち、重視したい点に合致するものを見ていきましょう。

(1)会計処理の効率化にも対応するタイプ

(2)確定申告支援業務の効率化に対応するタイプ

(3)確定申告の効率化に特化したタイプ

ツールを活用すれば、すでに仮想通貨の取引に携わっている企業や個人はもちろんのこと、これから仮想通貨の取引を取り入れたいと検討している企業や個人にとっても、懸念事項を取り除き、安心して取引に臨めるようになるでしょう。

<重要なお知らせ> サイトリニューアルに伴い、初回ログインにはパスワードの再設定が必要です。

アスピックご利用のメールアドレスを入力ください。

パスワード再発行手続きのメールをお送りします。

パスワード再設定依頼の自動メールを送信しました。

メール文のURLより、パスワード再登録のお手続きをお願いします。

ご入力いただいたメールアドレスに誤りがあった場合がございます。

お手数おかけしますが、再度ご入力をお試しください。

ご登録いただいているメールアドレスにダウンロードURLをお送りしています。ご確認ください。

サービスの導入検討状況を教えて下さい。

本資料に含まれる企業(社)よりご案内を差し上げる場合があります。